Τον ΟΠΑΠ, το πιο λαμπερό… ασημικό της, βγάζει προς πώληση η κυβέρνηση. Πρόκειται για μια ιδιωτικοποίηση-crash test, αφού

το ενδιαφέρον που θα εκδηλωθεί θα καταδείξει αν έχει βελτιωθεί η εικόνα της Ελλάδος στο εξωτερικό και έχει μειωθεί το ρίσκο της χώρας. Για την αξία της εταιρείας δεν τίθεται θέμα, αφού πρόκειται για τη δεύτερη μεγαλύτερη λοταρία στον κόσμο και την πιο κερδοφόρα εισηγμένη του κλάδου πανευρωπαϊκά.

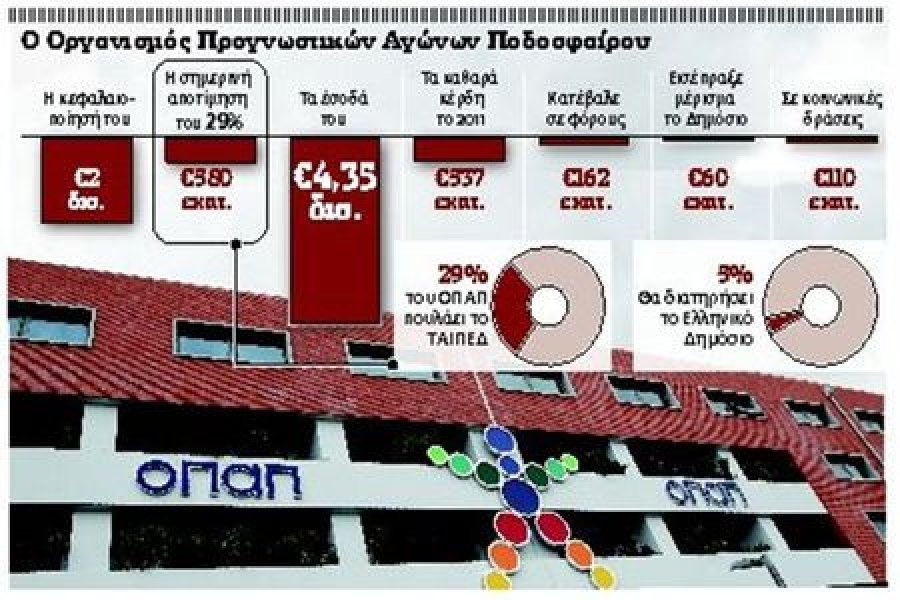

Οπως έγινε γνωστό, στις 19 Σεπτεμβρίου, στο διοικητικό συμβούλιο του ΤΑΙΠΕΔ θα συζητηθεί η έναρξη της διεθνούς διαγωνιστικής διαδικασίας για την πώληση του 29% των μετοχών του Οργανισμού. Το Δημόσιο ελέγχει σήμερα το 34% του ΟΠΑΠ αλλά θα πωληθεί το 29%. Το Δημόσιο θα διατηρήσει το 5%, καθώς η κρατική συμμετοχή θεωρείται απαραίτητη ώστε να μην υπάρξει πρόβλημα με το καθεστώς του μονοπωλίου. Μάλιστα, στις 20 Σεπτεμβρίου θα γνωστοποιηθεί η πρόταση του γενικού εισαγγελέα του Δικαστηρίου της Ευρωπαϊκής Ενωσης (ΔΕΕ) στο προδικαστικό ερώτημα του ΣτΕ αναφορικά με το επίγειο μονοπώλιο του ΟΠΑΠ (είχαν προσφύγει η Stanleybet και η William Hill). Η σπουδή του ΤΑΙΠΕΔ να έχει στην ημερησία διάταξη την πώληση του ΟΠΑΠ μία ημέρα πριν από την ανακοίνωση της απόφασης από το ΔΕΕ μεταφράζεται από στελέχη της αγοράς στο ότι η κυβέρνηση έχει λάβει τις απαραίτητες διαβεβαιώσεις πως η πρόταση του γενικού εισαγγελέα «δεν θα περιέχει εκπλήξεις».

Προσφυγή κατά της Ελλάδας έχουν κάνει και εταιρείες του διαδικτυακού τζόγου, καθώς στη νέα νομοθεσία για τα τυχερά παιχνίδια οι επίγειες υπηρεσίες του ΟΠΑΠ εξαιρούνται της φορολόγησης 30% επί των ακαθάριστων κερδών που είναι υποχρωμένοι να καταβάλλουν οι διαδικτυακοί πάροχοι. Αν δικαιωθούν οι ανταγωνιστές του ΟΠΑΠ, τότε η ανταγωνιστικότητα του οργανισμού θα δεχθεί ισχυρό πλήγμα, καθώς οι φόροι που πληρώνει στο κράτος θα τριπλασιαστούν.

Σύμφωνα με πληροφορίες, το χρονοδιάγραμμα της κυβέρνησης για την πώληση του 29% του ΟΠΑΠ προβλέπει το πρώτο τρίμηνο του 2013 να έχει επιλεγεί ο πλειοδότης του διεθνούς διαγωνισμού και τον Ιούνιο του 2013 να καταβληθεί το τίμημα.

Σήμερα στο Χρηματιστήριο το 29% αποτιμάται σε 580 εκατ. ευρώ. Πολύ χαμηλά, αν αναλογιστεί κανείς ότι ο ΟΠΑΠ το 2011 είχε κέρδη 537 εκατ. ευρώ, πλήρωσε σε φόρους 162 εκατ. ευρώ, το Δημόσιο εισέπραξε μέρισμα 60 εκατ. ευρώ, ενώ οι κοινωνικές δράσεις του Οργανισμού (χορηγίες, δωρεές και προωθητικές ενέργειες) προσέγγισαν τα 110 εκατ. ευρώ. Επίσης, στην αποτίμηση αυτή δεν έχουν αποτυπωθεί τα οφέλη από την ενεργοποίηση του διαγωνισμού στο διαδικτυακό στοίχημα, αλλά κυρίως από την άδεια εγκατάστασης 35.000 VLTs που έχει εξασφαλίσει ο Οργανισμός πληρώνοντας 935 εκατ. ευρώ στο Ελληνικό Δημόσιο.

Δυνητικοί ενδιαφερόμενοι για το 29% είναι η ιταλική Lottomatica, σε συνεργασία με τον επιχειρηματία κ. Δ. Μελισσανίδη, ενδεχομένως η Intralot, η αγγλική Camelot αλλά και ο όμιλος Κοπελούζου. Ενδιαφέρον θα εκδηλωθεί οπωσδήποτε από private equity funds, όπως Apax, Apollo κ.ά., που και λεφτά δικά τους έχουν αλλά και δυνατότητες μόχλευσης. Αντιθέτως, οι λοταρίες και οι ιδιώτες επιχειρηματίες θα αντιμετωπίσουν δυσκολία δανειοδότησης, αφού οι τράπεζες δεν χρηματοδοτούν επενδύσεις στην Ελλάδα. Οι μεγάλες λοταρίες θα μπορούσαν να παίξουν τον ρόλο του στρατηγικού επενδυτή και να δώσουν αναπτυξιακό χαρακτήρα στην ιδιωτικοποίηση, σε αντίθεση με τα funds, αλλά η κατάθεση της προσφοράς τους θα εξαρτηθεί κυρίως από τον τρόπο καταβολής του τιμήματος. Αποτρεπτικός παράγοντας για τους operators του κλάδου είναι και το 29% που πωλείται, αφού δεν τους ικανοποιεί από πλευράς ελέγχου της επιχείρησης.

Ταβάνι για το τίμημα θεωρούνται τα 800 εκατ. ευρώ, αν και τα μηνύματα που είχαν οι σύμβουλοι αποκρατικοποίησης Deutsche Bank και Εθνική Τράπεζα από το πρόσφατο road shows της ΕΧΑΕ στο Λονδινο δεν ήταν ενθαρρυντικά ως προς αυτόν τον στόχο.

Σε ό,τι αφορά τον διαγωνισμό για τα κρατικά λαχεία, οι ενδιαφερόμενοι θα κληθούν να υποβάλουν δεσμευτικές προσφορές τις επόμενες ημέρες. Στον διαγωνισμό συνεχίζουν η κοινοπραξία ΟΠΑΠ, Lottomatica, Intralot, Scientific Games και η κοινοπραξία της ιταλικής Sisal μαζί με τον όμιλο Κοπελούζου.

Διαβάστε το άρθρο «Κρίσιμο crash test η πώληση του ΟΠΑΠ» στην πηγή: ΤΟ ΒΗΜΑ